Модель «Три движения»

Теперь пришла пора рассмотреть модель «Три движения» (иногда ее еще называют «Три шага»), которая довольно часто встречается на просторах сети Интернет, но почему-то, не входит в стандартный курс обучения техническому анализу. Графически, это достаточно простая модель. Как в плане визуального восприятия, так и в плане теоретической основы. Поэтому, она представляет собой вполне реальную ценовую формацию для практического применения в торговле.

Строгая интерпретация этой модели связана с тем, что мы имеем три волны равной величины с определенным и равным восстановлением и расширением Фибоначчи для каждой волны. Трейдеры, знакомые с анализом волн Эллиотта, глядя на эту модель, увидят некоторую аналогию с пяти волновой моделью, в которой первая и пятая волны будут равной длины. С точки зрения гармонического волнового анализа, перед нами представлена завершающаяся базовая конструкция Z, имеющая название «Три движения».

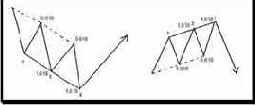

Посмотрите, как выглядит эта модель на схеме.

Рисунок 82 Бычья и медвежья модель "Три движения"

Как и многие другие модели, она дает возможность прогнозировать будущее ценовое движение, а так же помогает определить момент разворота. Стоит обратить внимание, что, в случаях, когда волна «3» заканчивается на сильном уровне поддержке или сопротивления, надежность полученного сигнала значительно возрастает.

Согласно схеме видно, что концепция структуры достаточно проста и имеет некоторое сходство с обычной моделью «Гартли», приведенной ранее. Движение цены восстанавливается, и, если вы замечаете, что восстановление близко к стандартному уровню Фибоначчи в 61,8%, то вы имеете начало модели. Далее, обратите внимание, что каждая из импульсивных волн является расширением Фибоначчи от предыдущей волны, и чаще всего представляет собой значение 1,618, величины предыдущего импульса. Вы можете убедиться в этом самостоятельно, если проведете соответствующие вычисления. Хотя нужно отметить, что иногда встречаются совершенно другие значения, используемые для расчетов. Например, при определении величины восстановления используются коэффициенты 0,500 или даже 0,786, а при определении точки расширения, можно встретить значение 1,27. Основное правило, которым я руководствуюсь в подобных случаях – симметрия модели.

Симметричность модели подразумевает пропорциональность ее размеров, и, соответственно, одинаковые параметры для всей конструкции. Однако подобные совершенство и симметрия не очень часто присутствуют на рынках, и мы должны уметь обходится некоторыми не совсем идеальными версиями этой модели. В связи с этим, некоторые авторы считают, что лучше всего использовать диапазоны значений, для определения элементов всей конструкции. Когда вы находите совершенную модель «Три движения», есть высокая вероятность, что вы можете заключить сделку, основанную на проектируемой цели в 61,8%. Обычно сигнал наступает, как только волна «3» сформировалась. В этом случае можно открывать позицию, для взятия ожидаемого восстановления в 61,8% от последнего движения вниз, которое и сформировало волну «3». Как и в предыдущих случаях в моей практике встречалось несколько примеров того, что окончательное движение фактически давало прибыль от восстановления в 78,6%. Поэтому лучше пользоваться диапазоном целей: 0,5 - 0,618 - 0,786. Если же вы хотите быть полностью консервативным в использовании этой модели, то вам, вероятно, придется ждать некоторое время, чтобы найти совершенную установку для входа в рынок. Однако, если вы не против некоторых допущений в своем взгляде на признание моделей, то вы можете весьма часто извлекать выгоду из этой модели, так как ее основой является весьма частая гармоническая конструкция Z.